3. Comment se financent les entreprises ? Une diversité de situation selon leur taille.

3.1. Ressources et dépenses des entreprises non financières dans la comptabilité nationale.

Les entreprises et notamment les entreprises non financières (toutes les entreprises sauf celles ayant comme activités l’assurance et la banque) peuvent produire grâce aux propriétaires qui donnent des fonds, aux salariés qui travaillent, grâce donc à différentes « parties prenantes ». Parmi les autres parties prenantes importantes, ajoutons les fournisseurs de matière premières et d'énergie, de produits semi-finis (les vitres pour les constructeurs automobiles par exemple, de services (de nettoyage, de comptabilité par exemple) mais aussi l'État. En tenant compte de toutes ces parties prenantes, nous pouvons calculer, vous le savez de votre classe de 2nde, la valeur ajoutée mais aussi le profit. Une première mesure de ce profit ne tient pas compte des liens de remboursements de prêts ou d’emprunts avec des apporteurs de capitaux (banques ou marchés financiers), on parle d’excédent brut d’exploitation. Il se calcule donc ainsi :Excédent brut d’exploitation = Production – Consommations intermédiaires – Rémunération des salariés – Impôts sur les produits.Cet excédent brut d’exploitation va pour l’essentiel rémunérer les apporteurs de capitaux : prêteurs de capitaux et propriétaires. Le bénéfice net qui revient aux propriétaires doit tenir compte des frais de remboursement des emprunts mais aussi des revenus de placements que peuvent aussi réaliser les entreprises. S’il est « net » c’est qu’il faut encore enlever une dépense pour les entreprises : les impôts sur les bénéfices (ou bénéfices bruts) perçus par l’État.On obtient ainsi le bénéfice net :Bénéfice net = Excédent brut d’exploitation + revenus de la propriété reçu – revenus de la propriété versés – impôts sur les bénéficesAinsi, à partir de la production, nous avons pu voir que l’entreprise peut financer toutes ses dépenses et rémunérer ses apporteurs de capitaux. Mais, peut-elle utiliser cet argent gagné (le bénéfice net) comme ressource pour se développer plutôt que comme dépense pour rémunérer ses propriétaires ? C’est effectivement possible si les propriétaires le décident : ce sont les bénéfices réinvestis qui feront partie de l’autofinancement, un financement interne à l’entreprise.Les entreprises et notamment les entreprises non financières (toutes les entreprises sauf celles ayant comme activités l’assurance et la banque) peuvent produire grâce aux propriétaires qui donnent des fonds, aux salariés qui travaillent, grâce donc à différentes « parties prenantes ». Parmi les autres parties prenantes importantes, ajoutons les fournisseurs de matière premières et d'énergie, de produits semi-finis (les vitres pour les constructeurs automobiles par exemple, de services (de nettoyage, de comptabilité par exemple) mais aussi l'État.

En tenant compte de toutes ces parties prenantes, nous pouvons calculer, vous le savez de votre classe de 2nde, la valeur ajoutée mais aussi le profit.

Une première mesure de ce profit ne tient pas compte des liens de remboursements de prêts ou d’emprunts avec des apporteurs de capitaux (banques ou marchés financiers), on parle d’excédent brut d’exploitation. Il se calcule donc ainsi :

Excédent brut d’exploitation = Production – Consommations intermédiaires – Rémunération des salariés – Impôts sur les produits.

Cet excédent brut d’exploitation va pour l’essentiel rémunérer les apporteurs de capitaux : prêteurs de capitaux et propriétaires. Le bénéfice net qui revient aux propriétaires doit tenir compte des frais de remboursement des emprunts mais aussi des revenus de placements que peuvent aussi réaliser les entreprises. S’il est « net » c’est qu’il faut encore enlever une dépense pour les entreprises : les impôts sur les bénéfices (ou bénéfices bruts) perçus par l’État.

On obtient ainsi le bénéfice net :

Bénéfice net = Excédent brut d’exploitation + revenus de la propriété reçu – revenus de la propriété versés – impôts sur les bénéfices

Ainsi, à partir de la production, nous avons pu voir que l’entreprise peut financer toutes ses dépenses et rémunérer ses apporteurs de capitaux. Mais, peut-elle utiliser cet argent gagné (le bénéfice net) comme ressource pour se développer plutôt que comme dépense pour rémunérer ses propriétaires ? C’est effectivement possible si les propriétaires le décident : ce sont les bénéfices réinvestis qui feront partie de l’autofinancement, un financement interne à l’entreprise.

3.2. Capacité de financement et autofinancement.

Mais la réalité est un peu compliquée si l’on veut essayer de mesurer un plus précisément cet autofinancement. Le bénéfice net se mesure en fait en tenant compte de charges (de dépenses si vous voulez) un peu particulières qui ne correspondent pas à des sorties d’argent. Ces charges sont notamment les dotations aux amortissements qui évaluent l’usure des bâtiments, des machines, etc. Ce sont effectivement des charges pour l’entreprise puisque son patrimoine perd ainsi de la valeur (comme une voiture ou une machine-outil par exemple). Dès lors, on en tient compte pour calculer le bénéfice. Mais lorsqu’on veut connaître de manière plus exacte l’argent disponible pour investir, il faut évidemment rajouter au bénéfice réinvesti la valeur de ces amortissements (qui ne correspondent pas à une sortie d’argent).L’autofinancement se calcule donc en gros de la manière suivante :Autofinancement = Bénéfice réinvesti + Dotations aux amortissementsCet autofinancement permet donc à une entreprise de se développer en achetant plus de bâtiment, de machines, etc. Mais il est possible aussi pour une entreprise d’acheter une autre entreprise (en totalité ou en partie). C’est une autre forme de développement qu’a souvent utilisé par exemple LVMH. Mais toute prise de participation dans une autre entreprise n’a pas forcément cette vocation : une entreprise peut acheter actions et même obligations pour faire simplement un placement financier. L’avantage d’un financement par autofinancement est évidemment qu’il n’occasionne aucune dépense de remboursement, ne nécessite pas d’appel d’argent aux propriétaires de l’entreprise ou à de nouveaux propriétaires. Par contre, il se traduit par un manque à gagner pour les propriétaires : c’est le principal coût d’opportunité de ce type de financement. Evidemment, pour utiliser ce type de financement, il faut aussi faire des bénéfices suffisants … ce qui n’est pas toujours le cas. Dès lors, si les entreprises sont en situation de besoin de financement ou si le coût d’opportunité est trop fort, elles devront nécessairement faire appel à des financements externes.Mais la réalité est un peu compliquée si l’on veut essayer de mesurer un plus précisément cet autofinancement. Le bénéfice net se mesure en fait en tenant compte de charges (de dépenses si vous voulez) un peu particulières qui ne correspondent pas à des sorties d’argent. Ces charges sont notamment les dotations aux amortissements qui évaluent l’usure des bâtiments, des machines, etc. Ce sont effectivement des charges pour l’entreprise puisque son patrimoine perd ainsi de la valeur (comme une voiture ou une machine-outil par exemple). Dès lors, on en tient compte pour calculer le bénéfice. Mais lorsqu’on veut connaître de manière plus exacte l’argent disponible pour investir, il faut évidemment rajouter au bénéfice réinvesti la valeur de ces amortissements (qui ne correspondent pas à une sortie d’argent).

L’autofinancement se calcule donc en gros de la manière suivante :

Autofinancement = Bénéfice réinvesti + Dotations aux amortissements

Cet autofinancement permet donc à une entreprise de se développer en achetant plus de bâtiment, de machines, etc. Mais il est possible aussi pour une entreprise d’acheter une autre entreprise (en totalité ou en partie). C’est une autre forme de développement qu’a souvent utilisé par exemple LVMH. Mais toute prise de participation dans une autre entreprise n’a pas forcément cette vocation : une entreprise peut acheter actions et même obligations pour faire simplement un placement financier. L’avantage d’un financement par autofinancement est évidemment qu’il n’occasionne aucune dépense de remboursement, ne nécessite pas d’appel d’argent aux propriétaires de l’entreprise ou à de nouveaux propriétaires. Par contre, il se traduit par un manque à gagner pour les propriétaires : c’est le principal coût d’opportunité de ce type de financement. Evidemment, pour utiliser ce type de financement, il faut aussi faire des bénéfices suffisants … ce qui n’est pas toujours le cas. Dès lors, si les entreprises sont en situation de besoin de financement ou si le coût d’opportunité est trop fort, elles devront nécessairement faire appel à des financements externes.

3.3. Besoin de financement et financement externe.

Le financement peut se faire bien sûr par l’intermédiaire des banques qui prêtent moyennant un taux d’intérêt, nous l’avons déjà vu. Par rapport au financement interne, ce type de financement permet d’éviter de faire appel aux actionnaires ou à de nouveaux actionnaires. De plus, chaque entreprise ayant forcément ses comptes gérés par une banque, c’est une solution relativement simple à mettre en œuvre. L’inconvénient est qu’elle crée un lien de dépendance avec sa banque. De plus, suivant la situation financière de l’entreprise telle qu’elle est évaluée par la banque, le coût de l’emprunt peut être élevé … en général plus élevé que celui que les grandes entreprises peuvent obtenir sur les marchés financiers.En effet, les grandes entreprises peuvent emprunter directement auprès du « public », c’est-à-dire à tous les agents économiques qui souhaitent placer leur argent ; il s’agit des ménages mais aussi certaines institutions financières comme les compagnies d’assurance qui placent les fonds récoltés (primes d’assurance) sur les marché financiers ou les fonds de pensions (qui gèrent l’épargne retraite). Ce mode de financement est donc moins coûteux qu’un emprunt bancaire mais est réservé aux grandes entreprises : il faut être une entreprise connue et solide financièrement pour pouvoir faire appel directement aux ménages et à ces institutions financières qui ne peuvent connaître toutes les entreprises. C’est ce que montre le graphique suivant : sur les 30 dernières années, les entreprises cotées en bourse, de plus grande taille, ont pu financer leurs investissements autrement que par du crédit bancaire, notamment avec d’autres formes de titres de dettes, principalement des emprunts obligataires. Le crédit bancaire ne représente que 9 % du financement total de leurs investissements. Pour éviter l’endettement lié aux emprunts bancaires et obligataires, une entreprise peut trouver des fonds en augmentant son capital social. En effet, le capital social recouvre tous les apports faits par les propriétaires qui ont été faits à la création de l’entreprise ; mais au cours de son existence, les propriétaires d’une entreprise peuvent accroître ces fonds qu’ils lui mettent à disposition. Ils peuvent aussi faire appel à de nouveaux actionnaires pour développer les moyens financiers de l’entreprise. L’avantage de ce mode de financement est bien sûr que ce ne sont pas des fonds devant être remboursés : pour l’entreprise, il n’y a de sortie de fonds que si elle fait des bénéfices et distribue des dividendes. Par contre, évidemment, les bénéfices éventuels doivent être partagés entre plus d’actionnaires avec un risque de dispersion de la propriété de l’entreprise et, cas extrême, de perte de contrôle de l’entreprise.Le financement peut se faire bien sûr par l’intermédiaire des banques qui prêtent moyennant un taux d’intérêt, nous l’avons déjà vu. Par rapport au financement interne, ce type de financement permet d’éviter de faire appel aux actionnaires ou à de nouveaux actionnaires. De plus, chaque entreprise ayant forcément ses comptes gérés par une banque, c’est une solution relativement simple à mettre en œuvre. L’inconvénient est qu’elle crée un lien de dépendance avec sa banque. De plus, suivant la situation financière de l’entreprise telle qu’elle est évaluée par la banque, le coût de l’emprunt peut être élevé … en général plus élevé que celui que les grandes entreprises peuvent obtenir sur les marchés financiers.

En effet, les grandes entreprises peuvent emprunter directement auprès du « public », c’est-à-dire à tous les agents économiques qui souhaitent placer leur argent ; il s’agit des ménages mais aussi certaines institutions financières comme les compagnies d’assurance qui placent les fonds récoltés (primes d’assurance) sur les marché financiers ou les fonds de pensions (qui gèrent l’épargne retraite). Ce mode de financement est donc moins coûteux qu’un emprunt bancaire mais est réservé aux grandes entreprises : il faut être une entreprise connue et solide financièrement pour pouvoir faire appel directement aux ménages et à ces institutions financières qui ne peuvent connaître toutes les entreprises. C’est ce que montre le graphique suivant : sur les 30 dernières années, les entreprises cotées en bourse, de plus grande taille, ont pu financer leurs investissements autrement que par du crédit bancaire, notamment avec d’autres formes de titres de dettes, principalement des emprunts obligataires. Le crédit bancaire ne représente que 9 % du financement total de leurs investissements.

Pour éviter l’endettement lié aux emprunts bancaires et obligataires, une entreprise peut trouver des fonds en augmentant son capital social. En effet, le capital social recouvre tous les apports faits par les propriétaires qui ont été faits à la création de l’entreprise ; mais au cours de son existence, les propriétaires d’une entreprise peuvent accroître ces fonds qu’ils lui mettent à disposition. Ils peuvent aussi faire appel à de nouveaux actionnaires pour développer les moyens financiers de l’entreprise. L’avantage de ce mode de financement est bien sûr que ce ne sont pas des fonds devant être remboursés : pour l’entreprise, il n’y a de sortie de fonds que si elle fait des bénéfices et distribue des dividendes. Par contre, évidemment, les bénéfices éventuels doivent être partagés entre plus d’actionnaires avec un risque de dispersion de la propriété de l’entreprise et, cas extrême, de perte de contrôle de l’entreprise.

3.4. La situation récente des entreprises non financières en France.

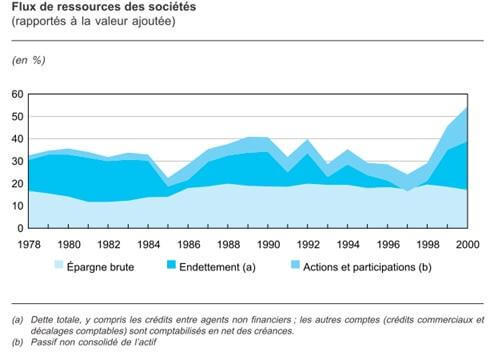

Globalement depuis une quarantaine d’année, le financement des entreprises passe de de plus en plus par les emprunts et l’émission d’actions sur les marchés financiers. L’économie française serait ainsi passée progressivement depuis le milieu des années 1980 d’une économie d’endettement (sous-entendu bancaire) à une économie de marchés financiers. Montrons ces changements durant les 20 dernières années du siècle dernier. Comme le montre le graphique ci-dessous (provenant, comme les suivants de la Banque de France, Bulletin de la Banque de France – n°98 – Février 2002), la part des financements de marché a eu tendance à augmenter régulièrement : Précisons ces évolutions avec le document suivant : dans les années 1970-80 la part des actions était très très faible tandis qu’au début des années 2000, elle est quasiment équivalente à l’endettement dans les flux de ressources des entreprises et à l’autofinancement mesuré par l’épargne brut ici. Ainsi, au début du siècle, ces trois formes de financement sont toutes aussi importantes les unes que les autres. De plus, parmi cet endettement on trouve une part de plus en plus importante de financement obligataires même si les crédits bancaires restent la forme d’endettement la plus importante. Remarque : On retrouve dans les autres crédits notamment les prêts et avances, les créances des salariés sur leur entreprise découlant de leur participation aux bénéfices, les comptes courants d’associés, les comptes entre sociétés d’un même groupe, les dettes subordonnées, les prêts participatifs, les prêts de l’État.Finalement, au début du XXIe siècle, on voit l’importance de toutes ces formes de financement aussi bien autofinancement qu’endettement bancaire ou sur les marchés financiers ou que par émission d’actions. Ces ressources permettent de financer l’investissement mais aussi la prise de participation ou l’achat d’action sans oublier des placements divers notamment sur les marchés financiers. Cette tendance s’est ensuite poursuivie au cours du XXIe siècle, comme le montre le document suivant : la part des dettes obligataires prend progressivement de l’ampleur, quelle que soit la taille des entreprises.Globalement depuis une quarantaine d’année, le financement des entreprises passe de de plus en plus par les emprunts et l’émission d’actions sur les marchés financiers. L’économie française serait ainsi passée progressivement depuis le milieu des années 1980 d’une économie d’endettement (sous-entendu bancaire) à une économie de marchés financiers. Montrons ces changements durant les 20 dernières années du siècle dernier. Comme le montre le graphique ci-dessous (provenant, comme les suivants de la Banque de France, Bulletin de la Banque de France – n°98 – Février 2002), la part des financements de marché a eu tendance à augmenter régulièrement :

Précisons ces évolutions avec le document suivant : dans les années 1970-80 la part des actions était très très faible tandis qu’au début des années 2000, elle est quasiment équivalente à l’endettement dans les flux de ressources des entreprises et à l’autofinancement mesuré par l’épargne brut ici. Ainsi, au début du siècle, ces trois formes de financement sont toutes aussi importantes les unes que les autres.

De plus, parmi cet endettement on trouve une part de plus en plus importante de financement obligataires même si les crédits bancaires restent la forme d’endettement la plus importante.

Remarque : On retrouve dans les autres crédits notamment les prêts et avances, les créances des salariés sur leur entreprise découlant de leur participation aux bénéfices, les comptes courants d’associés, les comptes entre sociétés d’un même groupe, les dettes subordonnées, les prêts participatifs, les prêts de l’État.

Finalement, au début du XXIe siècle, on voit l’importance de toutes ces formes de financement aussi bien autofinancement qu’endettement bancaire ou sur les marchés financiers ou que par émission d’actions. Ces ressources permettent de financer l’investissement mais aussi la prise de participation ou l’achat d’action sans oublier des placements divers notamment sur les marchés financiers.

Cette tendance s’est ensuite poursuivie au cours du XXIe siècle, comme le montre le document suivant : la part des dettes obligataires prend progressivement de l’ampleur, quelle que soit la taille des entreprises.